非常にマニアックな内容です。外国証券を購入する際、外貨両替を行いますが、その時にかかる税金について解説します。

前提の話

外国証券(外株・外債・外Mなど)を購入する際に、どこかで円を外貨に換える必要があります。この時の為替手数料(スプレッド)ですが、どこで換えるかで大きく変わります。

| どこで換えるか | 為替手数料(スプレッド) | 1米ドルあたり |

| FX | 安 | 0.002円 |

| 銀行口座 | 中 | 0.060円 |

| 証券口座 | 高 | 0.250円 |

証券口座で外貨を換えるときが一番高いですね。その分、手続きは楽です。(外国証券購入時に”円貨決済”を指定するだけ。)

銀行口座やFXで外貨を換えた方がお得です。この時、両替した外貨を証券口座に移動させる必要があり、そこが少し手間です。

本記事の目的から外れるため、銀行口座やFXで外貨に換えて、証券口座に移動する方法の解説は記載しません。

銀行経由での外貨両替

主に新興国通貨(南アフリカランドやトルコリラ)を調達するときは、銀行経由になると思います。(新興国通貨はFXの現引きが利用できない)

以下、南アフリカランドを例にして説明していきます。

両替の流れ

おそらく、この流れが最も手数料がかからないと思います。SBI証券と住信SBIネット銀行だと、証券←→銀行間の外貨の送金が無料で行えます。

損益の評価

上図のように、損益の評価は3回行われます。

① No1~3 現金(円)→現金(南ア)→外国証券

No.1~No.3の為替差で損益の評価を行います。NO.3で外国証券を外貨決済で買ったとしても、証券会社から発行される取引報告書には為替レートが記載されており、その為替レートで評価します。(ここでは、8.0円として考えます。)

上図の場合は、8.0円(No.3) – 7.5円(No.1)=0.5円なので、1南アフリカランドあたり0.5円の為替益が出ています。

この為替益は、雑所得(総合課税)であり、確定申告の対象です。

No.1~3を記した書面はどこの金融機関からも発行されないので、自分で計算して確認申告する必要があります。「No.1の両替の明細」と「No.3の取引報告書」を見ることになると思います。

②No3~4 現金(南ア)→外国証券→現金(南ア)

No.3~No.4の損益の評価を行います。この時、No.3と4ともに外貨決済を行ったとしても、購入時と売却時でそのときの為替レートを出して、円ベースで証券取引としての損益の評価を行います。(為替レート単独での評価ではない)

例)

買 数量100 単価30 為替レート 8.0 →24,000円

売 数量100 単価40 為替レート 8.5 →34,000円

→損益=34,000円ー24,000円=10,000円

※説明のため、手数料等は含んでいません。

上記の例だと10,000円の利益(譲渡益)が出たことになります。証券取引として課税されるので、譲渡益税になります。証券口座が源泉徴収有であれば、確定申告は不要です。

③No4~6 外国証券→現金(南ア)→現金(円)

No.4~No.6の為替差で損益の評価を行います。NO.4で外国証券を外貨決済で売ったとしても、証券会社から発行される取引報告書には為替レートが記載されており、その為替レートで評価します。(ここでは、8.5円として考えます。)

上図の場合は、9.0円(No.6) – 8.5円(No.4)=0.5円なので、1南アフリカランドあたり0.5円の為替益が出ています。

この為替益は、雑所得(総合課税)であり、確定申告の対象です。

No.4~6を記した書面はどこの金融機関からも発行されないので、自分で計算して確認申告する必要があります。「No.4の取引報告書」と「No.6の両替の明細」を見ることになると思います。

利子所得・配当所得について

売買以外にも、利子や配当で所得が発生します。ここについても記載します。

No. 1.5と5.5 銀行の外貨預金

銀行口座に外貨として保有している(外貨預金)ので、金利により利子が発生します。利子所得となります。利子所得は、源泉徴収であるため、自動的に税金が引かれています(税金が引かれた後の金額が銀行口座に入る。)。もちろん、確定申告は不要です。

No. 2.5と4.5 証券口座の預り金

証券口座に外貨を入れた場合、預り金として管理されため、金利は発生しません。そのため、所得はありません。

No. 3.5 外国証券として保有

外国証券として保有するので、株であれば配当金として配当所得が、債券であれば利金として利子所得が、外貨建MMFであれば分配金として利子所得が発生します。配当所得であれば~、利子所得であれば~と記載すると長くなるので割愛します。証券口座内で完結する話なので、源泉徴収有であれば、確定申告は不要と考えます。

FX現引き経由での外貨両替

主に米ドルなどの先進国通貨を調達するときは、FX現引き経由になると思います。

米ドルであれば、SBI証券でFX口座から証券口座への現引き経由になると思います。

ポンドや豪ドルなどであれば、セントラル短資FXから銀行口座に現引きして、銀行口座から証券口座への送金になると思います。野村證券など大手の証券会社であれば、この時の外貨送金の手数料を負担してくれます。

登場人物が多いと説明が多くなるので、「SBI証券でFX口座から証券口座への米ドルの現引き経由」を説明します。

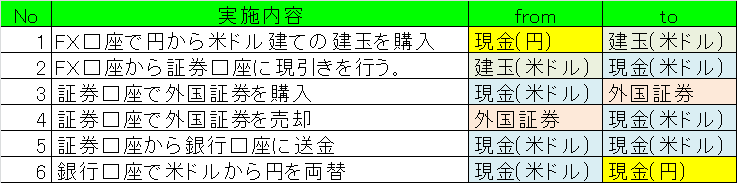

両替の流れ

おそらく、この流れが最も手数料がかからないと思います。SBI証券では米ドルのみ現引きが可能です。円→外貨に換える部分は現引きを利用した方がお得です。外貨→円はFXは利用できないと思うので、銀行口座で両替することになります。

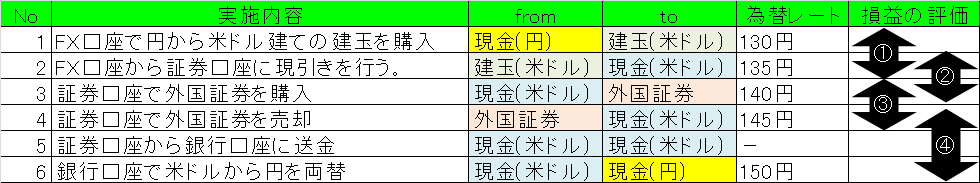

損益の評価

上図のように、損益の評価は4回行われます。

① No1~2 現金(円)→建玉(米ドル)→現金(米ドル)

No.1~No.2の為替差で損益の評価を行います。No.2では現引きしていて、米ドルから米ドルなのでここは評価しないように思えますが、建玉(米ドル)から現金(米ドル)に変わっているので、ここでも為替レートの差による評価が入ります。

上図の場合は、135円(No.2) – 130円(No.1)=5円なので、1米ドルあたり5円の為替益が出ています。

この為替益は、先物取引に係る雑所得等(申告分離課税)です。確定申告の対象です。

FX会社から発行される「年間損益報告書」に現引きの内容が記載されるので、自分の手で計算は不要です。

②No2~3 建玉(米ドル)→現金(米ドル)→外国証券

No.2~No.3の為替差で損益の評価を行います。No.3で外国証券を外貨決済で買ったとしても、証券会社から発行される取引報告書には為替レートが記載されており、その為替レートで評価します。(ここでは、140円として考えます。)

上図の場合は、140円(No.3) – 135円(No.2)=5円なので、1米ドルあたり5円の為替益が出ています。

この為替益は、雑所得(総合課税)であり、確定申告の対象です。

No.2~3を記した書面はどこの金融機関からも発行されないので、自分で計算して確認申告する必要があります。「No.2の取引報告書」と「No.3の取引報告書」を見ることになると思います。

③No3~4 現金(米ドル)→外国証券→現金(米ドル)

No.3~No.4の損益の評価を行います。この時、No.3と4ともに外貨決済を行ったとしても、購入時と売却時でそのときの為替レートを出して、円ベースで証券取引としての損益の評価を行います。(為替レート単独での評価ではない)

例)

買 数量100 単価30 為替レート 140 →420,000円

売 数量100 単価40 為替レート 145 →580,000円

→損益=580,000円ー420,000円=160,000円

※説明のため、手数料等は含んでいません。

上記の例だと160,000円の利益(譲渡益)が出たことになります。証券取引として課税されるので、譲渡益税になります。証券口座が源泉徴収有であれば、確定申告は不要です。

④No4~6 外国証券→現金(米ドル)→現金(円)

No.4~No.6の為替差で損益の評価を行います。No.4で外国証券を外貨決済で売ったとしても、証券会社から発行される取引報告書には為替レートが記載されており、その為替レートで評価します。(ここでは、145円として考えます。)

上図の場合は、150円(No.6) – 145円(No.4)=5円なので、1米ドルあたり5円の為替益が出ています。

この為替益は、雑所得(総合課税)であり、確定申告の対象です。

No.4~6を記した書面はどこの金融機関からも発行されないので、自分で計算して確認申告する必要があります。「No.4の取引報告書」と「No.6の両替の明細」を見ることになると思います。

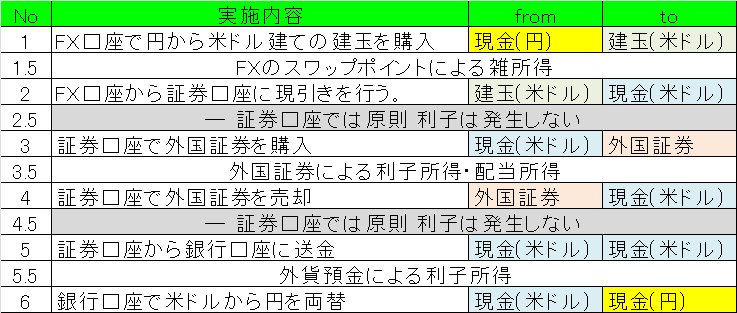

スワップポイントによる雑所得・利子所得・配当所得について

売買以外にも、スワップポイントや利子や配当で所得が発生します。ここについても記載します。

No. 1.5 FXのスワップポイント

FX口座に建玉を保有しているので、スワップポイントが発生します。このスワップポイントは、先物取引に係る雑所得等(申告分離課税)です。確定申告の対象です。

FX会社から発行される「年間損益報告書」に現引きの内容が記載されるので、自分の手で計算は不要です。

No. 2.5と4.5 証券口座の預り金

証券口座に外貨を入れた場合、預り金として管理されため、金利は発生しません。そのため、所得はありません。

No. 3.5 外国証券として保有

外国証券として保有するので、株であれば配当金として配当所得が、債券であれば利金として利子所得が、外貨建MMFであれば分配金として利子所得が発生します。配当所得であれば~、利子所得であれば~と記載すると長くなるので割愛します。証券口座内で完結する話なので、源泉徴収有であれば、確定申告は不要と考えます。

No. 5.5 銀行の外貨預金

銀行口座に外貨として保有している(外貨預金)ので、金利により利子が発生します。利子所得となります。利子所得は、源泉徴収であるため、自動的に税金が引かれています(税金が引かれた後の金額が銀行口座に入る。)。もちろん、確定申告は不要です。

考え方

今回、「銀行経由の両替」と「FX現引き経由の両替」に分けて記載しました。投資家目線からすると、「両替する場所が異なるだけで、全体のお金のフローは同じ。」ですが、FXの場合は損益の評価が1回多いです。考え方として「その資産が別のものに変わるタイミングで評価する」です。現金(米ドル)は、銀行口座から証券口座に移動しても、資産としては同じものです(移動させただけ)。FXの現引きは、建玉(米ドル)から現金(米ドル)に資産が変わっているので、変わるタイミングで評価が必要になります。

確定申告について

この記事を読まれる方は、複雑な金融取引をしている方だと思いますので、確定申告をされていると思います。そうでなくても、外国株式を保有して配当金を得ている場合、二重課税が発生するので確定申告をして税の還付を受けることが望ましいです。

確定申告を行っている場合、「この所得は確定申告しない」というのはNGです。「雑所得は20万円未満なら確定申告不要」と言われていますが、確定申告をしている人は、雑所得がある場合は金額に関わらず申告が必要です。上記の為替で益が出ている場合はきちんと申告して納税しましょう。

注意事項

本記事の内容は、「国税庁」と「FX会社」に確認した上で記載しました。内容に誤りはないと自負しておりますが、万が一誤りがあっても当サイトは一切責任を持ちません。ご了承ください。

コメント